В рубрике о финансах в бизнесе разбираем тему оценки проекта. В этот раз Михаил Смолянов расскажет, как работает доходных подход оценки бизнеса.

Михаил Смолянов, предприниматель, инвестор, основатель сервиса «Финолог»

В прошлой статье мы разобрались с затратным подходом к оценке, он самый простой, но не самый убедительный.

Чтобы добиться объективных выводов о стоимости бизнеса, нужно применять несколько подходов. Это поможет сравнить данные и найти золотую середину в стоимости бизнеса.

Сегодня поговорим про доходный подход.

Доходный подход

Самый любимый у инвесторов, потому что можно легко проверить цифры.

Напомним, в затратном мы считали, сколько денег нужно на такой же бизнес с нуля, прибыль не учитывали. В доходном наоборот — бизнес работает, приносит прибыль и будет приносить в будущем.

К доходному подходу относится метод дисконтирования денежных потоков и метод капитализации.

Метод дисконтирования денежных потоков

Данный метод применяется чаще всего. Сумма ожидаемых денежных потоков от бизнеса и будет ценой бизнеса.

Метод дисконтирования денежных потоков дает самую негативную, но точную и обоснованную оценку.

Чтобы оценить перспективы, строим финансовую модель, которая состоит из:

— воронки продаж

— расходов

— оборотного капитала

— денежных потоков с учетом ставки дисконтирования.

Разбираемся по порядку, но расчетами грузить не будем, просто систематизируем. Мы делаем это в Excel, а для клиентов «Финолога» создали специальный конструктор.

Воронка продаж нужна, чтобы посчитать выручку компании.

Простая воронка:

— посетители сайта

— конверсия в лиды

— лиды

— конверсия в покупателей

— покупатели

— средний чек.

В модели воронка нужна, чтобы инвестор видел, откуда вы возьмете обещанную выручку. Обычно инвесторы как минимум разбираются сами или у них есть специальный человек, поэтому будьте готовы, что за цифры придется отвечать.

Расходы делим на переменные и постоянные. Переменные расходы привязаны к выручке в процентном соотношении, постоянные живут сами по себе.

Все переменные расходы обоснованы процентом — если они зависят от выручки, показываем в процентах, а не в абсолютных значениях. Инвестору сразу становится понятно что от чего зависит.

С постоянными расходами сложнее — они не зависят от выручки. Администратор получает оклад, который не меняется от того, что сегодня продали на 100 тысяч, а завтра на миллион. Компания растет, появляется новый администратор, постоянные расходы тоже растут.

Когда делаете оценку методом дисконтирования денежных потоков, закладывайте увеличение постоянных расходов.

Денежный поток операционный, инвестиционный и финансовый

Чтобы продисконтировать денежный поток, надо посчитать его, ставку дисконтирования.

В денежный поток по инвестиционной деятельности относим все расходы на основные средства и нематериальные активы, которые есть и появятся в будущем. Основные средства — техника, столы, мебель. Нематериальные активы — сайт, дорогое программное обеспечение.

Финансовый денежный поток отражает все личные вклады, займы и кредиты, то есть источники, благодаря которым компания не просела в минус, покрывала расходы и на что-то жила.

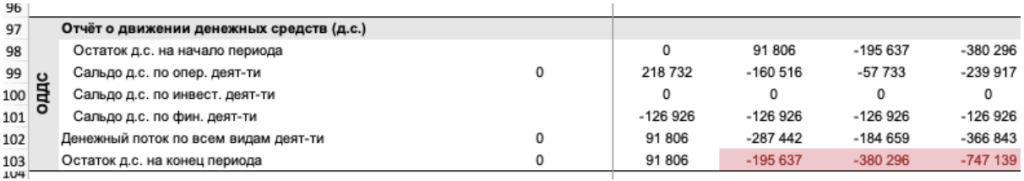

Когда денежный поток посчитали, получается примерно такая таблица:

Дальше считаем ставку дисконтирования.

Ставка дисконтирования — это ставка, которая определяет будущий доход бизнеса с пересчетом на сегодняшний день.

Компания растет и развивается в нестабильных условиях рынка и несет риски. Ставка дисконтирования — это сумма этих будущих рисков, из-за которых доход компании по факту будет меньше.

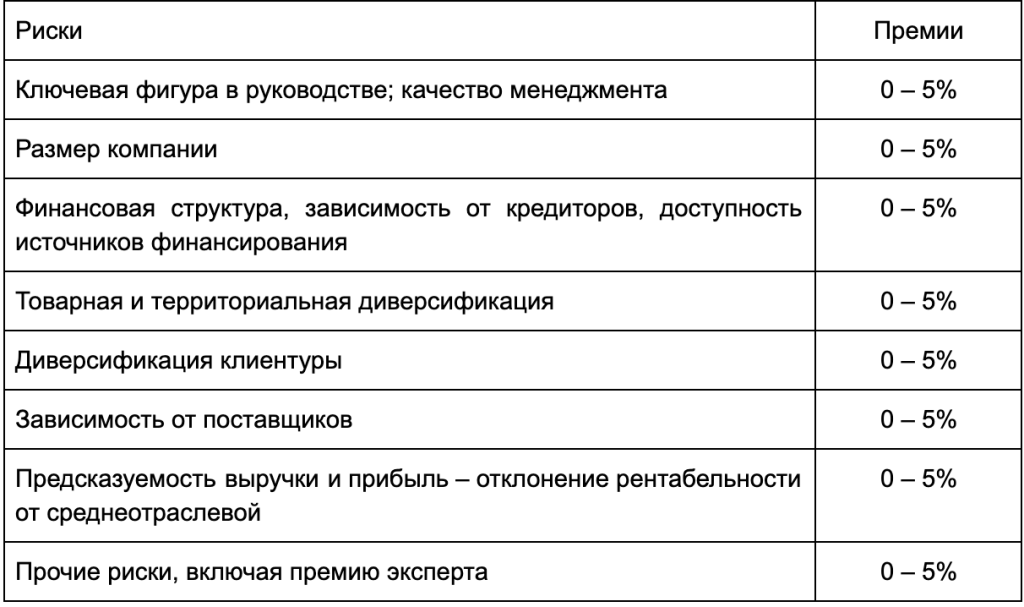

Посчитаем ставку кумулятивным методом. Для этого берем каждый фактор риска компании и оцениваем его от 0 до 5%, где 0% — риска совсем нет, 5% — риск максимальный.

Пример

Вы работаете с вредным поставщиком, который постоянно меняет условия, задерживает поставки и вертится как уж на сковороде, когда вы пытаетесь увеличить отсрочку на пару дней. Менять его — не вариант, потому что продукт уникальный и никто так больше не умеет. В таком случае риск «зависимость от поставщиков» равен 5%.

Таким образом оцениваете каждый риск и в конце получаете общую сумму.

Нормальный риск — 30%, если ваш бизнес в СНГ, ему около пяти лет и все плюс-минус стабильно и прогнозируемо.

Итог

Собираем все, что получилось и наконец-то оцениваем бизнес методом дисконтирования денежных потоков.

Посчитали денежный поток прогнозных периодов.

Посчитали ставку дисконтирования.

Считаем NPV — чистую приведенную стоимость.

NPV — это сумма всех будущих денежных потоков вашего бизнеса в пересчете на сегодняшний момент времени и стоимость вашего бизнеса для инвестора.

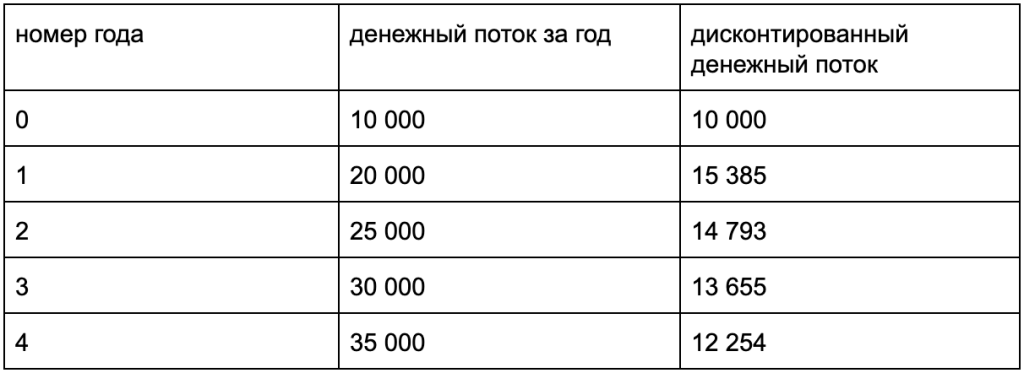

Например, мы просчитали денежные потоки на пять лет вперед:

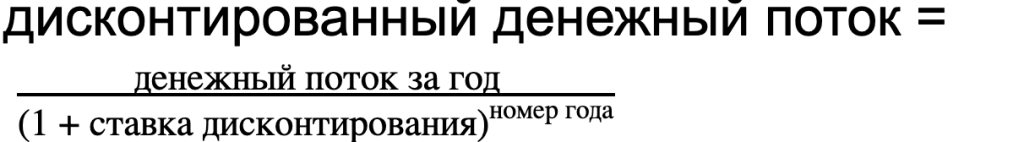

Посчитали ставку дисконтирования, она равна 30%. Теперь надо продисконтировать — то есть пересчитать деньги будущего к сегодняшнему дню. Для этого нужна формула:

Считаем потоки:

NPV равен сумме дисконтированного денежного потока за все это время, то есть 66 087. В теории проект считается хорошим, если NPV больше 0. Но на практике сложнее. И нужно посчитать еще кучу показателей, чтобы заинтересовать инвестора. Про них мы напишем позже.

Что дальше

Мы все посчитали, оценили и отнесли инвестору. Но у него скорее всего десятки проектов для инвестиций. Поэтому дальше нужно договориться с инвестором об условиях его дохода. После этого он сравнит возможный доход с вложенными деньгами, посчитает и вынесет решение.

В следующий раз мы разберем как не надо делать на примере живой финансовой модели, которую использовали для привлечения инвестиций. Не переключайтесь.

Берегите финансы!